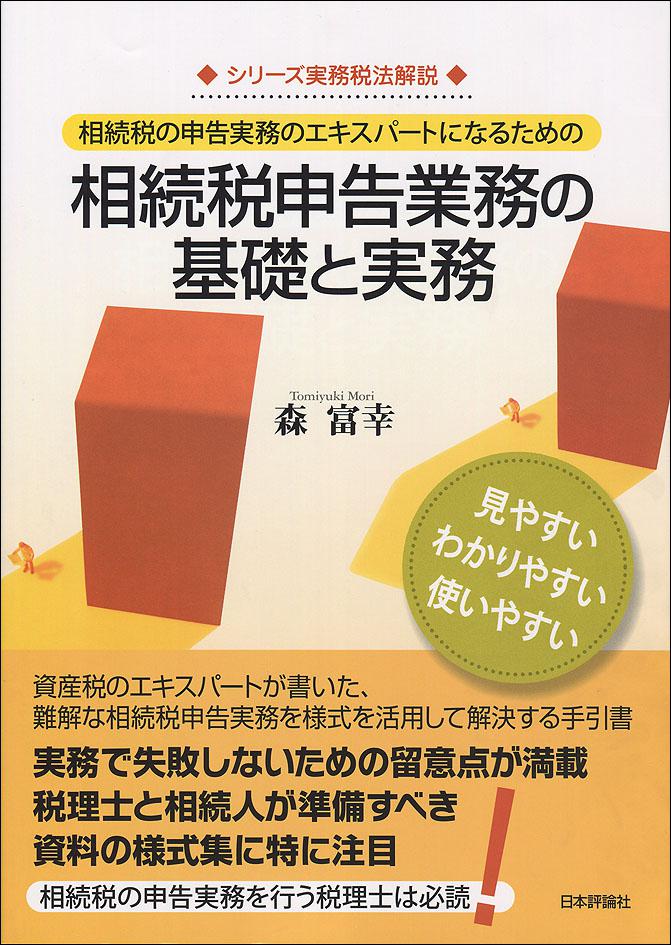

書籍詳細:相続税申告業務の基礎と実務

シリーズ:シリーズ実務税法解説

相続税の申告実務のエキスパートになるための 相続税申告業務の基礎と実務

- 紙の書籍

定価:税込 2,640円(本体価格 2,400円)

在庫なし

只今、在庫が不足しており納期が確定できないため、

オンラインでの受付ができません。

オンラインでの受付ができません。

紙の書籍のご購入

内容紹介

相続税の基礎から実務上の留意点まで、これから申告税務に本格的に取り組む税理士必携!きめ細やかな顧客対応のための様式集も充実。大きな活字と図解・チャートでわかりやすい!

目次

序 相続の開始から申告、納税、税務調査までの概要(フロー図)

第1章 相続税の申告業務の相談を受けたとき、不慣れな税理士は何をすべきか

1.税理士が相続税の申告業務の相談を受けた時の最初の対応

2.面談の予約

3.相続税の申告業務の概要(あらまし)

第2章 相続人との申告業務の打ち合わせ(全体のスケジュールから契約書の締結)

1.相続人に説明する相続税の申告業務のスケジュール等の説明

2.相続人に準備してもらう資料

3.相続人に資料を準備してもらうときの様式の活用方法

4.期限後申告のデメリット

5.相続税申告業務における税理士の義務及び契約締結の必要性と報酬の請求

第3章 相続人と相続分、相続放棄と限定承認、遺言書の有無による相続手続きの違い

1.はじめに確認すべきこと

2.相続人と相続分と法定相続分

3.未成年者、認知証者、所在不明者、海外在住者がいる場合の手続き

4.法定相続人の確認方法

5.相続放棄、限定承認

6.遺産分割のための遺言書の有無の確認と遺言書の有無による手続きの違い

第4章 被相続人の準確定申告など相続人が行わなければならない手続き

1.被相続人が個人事業者の場合

2.被相続人が会社代表者の場合

第5章 相続財産を評価する時の手順と留意点及び債務を確定する時の手順と留意点

1.相続財産を評価する時の手順と留意点

2.債務を確定する時の留意点

第6章 遺産分割と分割協議、未分割遺産の権利状態、未分割遺産の申告手続き

1.遺言書がない場合の遺産分割

2.遺言書がある場合の遺産分割

3.分割協議が不調の場合

4.遺産が未分割の場合の遺産の権利状態

5.未分割の場合の相続税の申告の取扱

第7章 生命保険金と相続税

1.生命保険金の種類と加入目的の明確化

2.生命保険金の特徴と相続との関連

3.生命保険金の相続税・贈与税・所得税の取扱

4.生命保険を活用して相続税を所得税に転換する方法と国税庁の見解

第8章 相続税の申告書の提出前の説明と報酬の請求

1.相続税の申告書の提出前の申告内容の説明と相続人との確認事項

2.報酬の請求金額と請求方法と請求時期

第9章 相続税の申告と納付方法

1.相続税の申告書の提出

2.納付方法

3.相続税の納税猶予制度

第10章 相続税の申告後にしなければならないこと

1.相続財産の分割に伴う収支報告書の作成

2.相続後の相続財産の名義変更

3.未分割で申告した場合の申告後の定期連絡と分割後の更正の請求

4.相続税の申告期限後3年以内等に相続財産を譲渡した場合の税法の特例

5.非上場の自社株を納税猶予した場合のその後の定期診断と継続届出書の提出

第11章 相続税の税務調査

1.相続税の税務調査の特徴

2.税務署が被相続人の死亡を知る仕組み

3.税務署が相続税の申告書を申告期限前に相続人等に送付するまでの仕組み

4.相続税の税務調査の種類

5.質問検査権の内容

6.相続税と贈与税の除斥期間

7.調査の対象となる相続税の申告書はどのような申告書か

8.調査官の質問の意味を理解して税務調査をスムーズに終了するために

9.相続税の税務調査の業務委嘱契約書の締結の必要性

10.相続税の税務調査終了のご報告

第12章 遺言書、遺留分、遺留分の減殺請求、遺留分の放棄に関する民法の規定

1.遺言書

2.遺留分

3.遺留分の減殺請求

4.遺留分の放棄

第13章 相続税実務で注意すべき贈与税

1.相続税実務に関連する贈与

2.贈与の成立と時効

3.名義変更は行われているが、贈与が成立していないため、被相続人の相続財産になるもの(名義預金、名義株等)

4.贈与は成立しているが相続開始前3年以内の贈与のため被相続人の相続財産に加算するもの

5.相続時精算課税贈与の適用者のため被相続人の相続財産に加算するもの

6.贈与が成立しており、被相続人の相続財産に加算しないもの

7.相続税実務で注意すべき贈与税の留意点

第14章 様式集

第1章 相続税の申告業務の相談を受けたとき、不慣れな税理士は何をすべきか

1.税理士が相続税の申告業務の相談を受けた時の最初の対応

2.面談の予約

3.相続税の申告業務の概要(あらまし)

第2章 相続人との申告業務の打ち合わせ(全体のスケジュールから契約書の締結)

1.相続人に説明する相続税の申告業務のスケジュール等の説明

2.相続人に準備してもらう資料

3.相続人に資料を準備してもらうときの様式の活用方法

4.期限後申告のデメリット

5.相続税申告業務における税理士の義務及び契約締結の必要性と報酬の請求

第3章 相続人と相続分、相続放棄と限定承認、遺言書の有無による相続手続きの違い

1.はじめに確認すべきこと

2.相続人と相続分と法定相続分

3.未成年者、認知証者、所在不明者、海外在住者がいる場合の手続き

4.法定相続人の確認方法

5.相続放棄、限定承認

6.遺産分割のための遺言書の有無の確認と遺言書の有無による手続きの違い

第4章 被相続人の準確定申告など相続人が行わなければならない手続き

1.被相続人が個人事業者の場合

2.被相続人が会社代表者の場合

第5章 相続財産を評価する時の手順と留意点及び債務を確定する時の手順と留意点

1.相続財産を評価する時の手順と留意点

2.債務を確定する時の留意点

第6章 遺産分割と分割協議、未分割遺産の権利状態、未分割遺産の申告手続き

1.遺言書がない場合の遺産分割

2.遺言書がある場合の遺産分割

3.分割協議が不調の場合

4.遺産が未分割の場合の遺産の権利状態

5.未分割の場合の相続税の申告の取扱

第7章 生命保険金と相続税

1.生命保険金の種類と加入目的の明確化

2.生命保険金の特徴と相続との関連

3.生命保険金の相続税・贈与税・所得税の取扱

4.生命保険を活用して相続税を所得税に転換する方法と国税庁の見解

第8章 相続税の申告書の提出前の説明と報酬の請求

1.相続税の申告書の提出前の申告内容の説明と相続人との確認事項

2.報酬の請求金額と請求方法と請求時期

第9章 相続税の申告と納付方法

1.相続税の申告書の提出

2.納付方法

3.相続税の納税猶予制度

第10章 相続税の申告後にしなければならないこと

1.相続財産の分割に伴う収支報告書の作成

2.相続後の相続財産の名義変更

3.未分割で申告した場合の申告後の定期連絡と分割後の更正の請求

4.相続税の申告期限後3年以内等に相続財産を譲渡した場合の税法の特例

5.非上場の自社株を納税猶予した場合のその後の定期診断と継続届出書の提出

第11章 相続税の税務調査

1.相続税の税務調査の特徴

2.税務署が被相続人の死亡を知る仕組み

3.税務署が相続税の申告書を申告期限前に相続人等に送付するまでの仕組み

4.相続税の税務調査の種類

5.質問検査権の内容

6.相続税と贈与税の除斥期間

7.調査の対象となる相続税の申告書はどのような申告書か

8.調査官の質問の意味を理解して税務調査をスムーズに終了するために

9.相続税の税務調査の業務委嘱契約書の締結の必要性

10.相続税の税務調査終了のご報告

第12章 遺言書、遺留分、遺留分の減殺請求、遺留分の放棄に関する民法の規定

1.遺言書

2.遺留分

3.遺留分の減殺請求

4.遺留分の放棄

第13章 相続税実務で注意すべき贈与税

1.相続税実務に関連する贈与

2.贈与の成立と時効

3.名義変更は行われているが、贈与が成立していないため、被相続人の相続財産になるもの(名義預金、名義株等)

4.贈与は成立しているが相続開始前3年以内の贈与のため被相続人の相続財産に加算するもの

5.相続時精算課税贈与の適用者のため被相続人の相続財産に加算するもの

6.贈与が成立しており、被相続人の相続財産に加算しないもの

7.相続税実務で注意すべき贈与税の留意点

第14章 様式集